本文来源:时代财经 作者:何秀兰配资指数官网

赶在光大银行 50 亿元分红"股权登记日"前夕,中国中信金融资产管理股份有限公司(下称"中信金融资产")完成 0.92% 股份增持。

7 月 23 日,光大银行 ( 601818.SH ) 公告显示,收到中信金融资产通知,获悉其于 1 月 20 日至 7 月 22 日期间,增持该行 A 股和 H 股合计占总股本的 0.92%,持股比例由 7.08% 增加至 8.00%。此外,6 月中信金融资产还同步加仓中国银行 H 股,持股比例升至 18.02%。

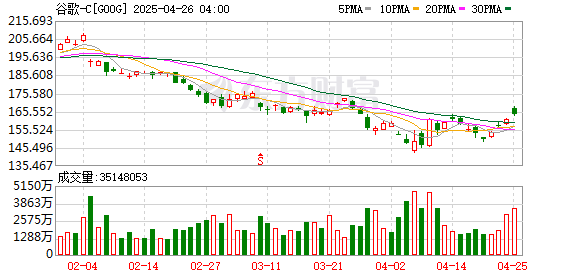

盘面上来看, 7 月 24 日,上证指数再度突破 3600 点整数关口,上涨 0.65%,但银行板块出现回调,上证银行指数微跌 1.49%。其中,光大银行 A 股微跌 0.72%,H 股跟跌 0.12%。

值得一提的是,光大银行 2024 年年度 A 股分红派息的股权登记日为 7 月 23 日,此次增持可让中信金融资产锁定超 2240 万元 A 股股息。

今年以来,银行板块表现亮眼,吸引资产管理公司(AMC)加速布局优质银行股。中信金融资产年内 6 次增持中国银行 H 股,信达资产通过债转股增持浦发银行,长城资产携董事席位入局民生银行。同时,也有部分 AMC 加速清仓中小金融机构股权。

博通咨询金融业资深分析师王蓬博向时代财经表示,在经济结构调整与金融风险防控背景下,AMC 增持业绩稳定的中大型银行股,成为优化资产配置、寻求新增长点的重要选择。AMC 增持中大型银行股成为双赢选择:对 AMC 而言,既能获得稳定财务回报,改善盈利结构、降低资金闲置率、分散风险,又能深化与银行的合作,增强在不良资产处置等领域的竞争力;对银行来说,AMC 的增持彰显了对其长期发展的信心。

值得注意的是,中信金融资产增持光大银行、中国银行,是其在 2024 年 11 月公布的 503 亿元投资计划的重要组成部分,目前已投资额度还未达到该投资计划额度上限,未来或将继续加码这两家银行股份。

图源:图虫创意

中信金融资产增持光大银行超 0.9%,锁定 A 股 2240 万股息红包

中信金融资产近期在资本市场动作频频,通过二级市场增持,不断加码银行股。

根据光大银行最新公告,2025 年 1 月 20 日至 7 月 22 日期间,中信金融资产增持该行 A 股 2.64 亿股、H 股 2.79 亿股,合计占该行总股本的 0.92%,合计持股比例由 7.08% 提升至 8.00%,触及 1% 的整数倍变动线。此次权益变动属于增持,不触及要约收购,不会导致该行控股股东、实际控制人发生变化。

7 月 22 日,中国银行港股公告显示,中信金融资产于 2025 年 6 月 27 日增持该行 H 股 5.93 亿股,持股比例由 17.32% 升至 18.02%。

值得关注的是,光大银行此次增持时机精准锁定分红窗口。根据光大银行 2024 年年度 A 股分红派息实施公告,该行实施每股 0.085 元(含税)的现金分红方案,股权登记日定为 2025 年 7 月 23 日,共计派发 50.22 亿元红利。中信金融资产在股权登记日前完成增持,仅 A 股便能锁定超过 2240 万元股息收益。

作为中国四大 AMC 转型样本,中信金融资产前身为中国华融资产管理公司(下称"华融资产"),2022 年 3 月划归中信集团管理,并于 2024 年 1 月完成更名。目前,中信资产金融主要股东包括中国中信集团有限公司、财政部、中保融信私募基金有限公司、中国人寿保险(集团)公司等重量级机构。

中信金融资产对光大银行的布局始于 2023 年 3 月。彼时,其将持有的 1.4 亿张光大银行可转债转换为 41.85 亿股 A 股普通股,接着以 7.08% 的持股比例跃居第三大股东。

2024 年 11 月 8 日,中信金融资产抛出 503 亿元的《关于进一步推进投资配置的议案》,其中两项为拟以不超过 260 亿元进一步购买中国银行股份、以不超过 40 亿元锁定光大银行股份增持,该投资计划还包括增持中信股份及设立信托投资等,旨在优化投资路径、加大投资力度。该议案在 2024 年 11 月 29 日临时股东大会上获得通过,实施期限为 12 个月。

图源:中信金融资产公告

监管层面也为中信金融资产的增持计划"亮绿灯"。2025 年 1 月 9 日,国家金融监督管理总局批准中信金融资产增持光大银行股份,额度不超过 40 亿元(不超过总股本 2%);3 月 26 日再批复其可通过二级市场交易方式增持中国银行 A/H 股合计不超过 58.88 亿股。随后后,增持计划进入实质性实施阶段。

时代财经根据港交所披露易梳理,截至 7 月 23 日,中信金融资产年内已 6 次增持中国银行 H 股,累计购入 41.08 亿股,每股平均成本介于 4.39-4.66 港元,持股比例从年初 13.11% 升至 18.2%。

值得关注的是,以光大银行年内 A 股最高收盘价 4.44 元 / 股、H 股最高收盘价 4.09 港元 / 股计算,中信金融资产当前增持规模离 40 亿元额度相距甚远。根据投资计划时间表,涉及中行、光大银行的合计不超过 300 亿元的增持资金需在 2025 年 11 月 29 日前完成部署。这意味着未来四个月,中信金融资产或将继续在资本市场增持中国银行、光大银行股份。

银行板块年内全线飘红, AMC 机构加速布局优质银行股

2025 年 A 股银行板块展现出较强韧性,多只银行股股价屡创新高。截至 7 月 24 日,A 股 42 家上市银行年内股价全线上扬,其中浦发银行、厦门银行等 2 家机构涨幅超过 30%;另有 8 家机构涨幅突破 20%。

前海开源基金首席经济学家、基金经理杨德龙向时代财经表示,银行股的上涨,一方面是其低估值、高分红率吸引了大量资金关注;另一方面,各大机构提高了权益配置比例,而银行股作为低估值高股息板块,成为加仓的重点方向,推动银行股股价创新高。

"随着稳经济增长政策逐步落地,经济增长预期改善,银行股作为经济复苏受益板块,也进一步增强了投资者对其盈利增长的信心。"杨德龙表示。

市场热度背后,四大资产管理公司(AMC)正掀起新一轮银行股投资潮,通过可转债转股、二级市场增持等方式加速布局。

6 月 27 日,信达资产旗下信达投资将持有的 1.18 亿张浦发转债全部转股,获得浦发银行 9.12 亿股,持股比例达 3%,跻身前十大股东。

此外,在近期民生银行 2024 年年度股东大会上,长城资产副总裁郑海阳被提名为民生非执行董事。而根据《中国民生银行股份有限公司章程》,持有 3% 以上的股东有权提出董事候选人。这意味着,长城资产成为民生银行的新股东。

与战略增持形成鲜明对比的,是 AMC 对中小金融机构的加速出清。7 月 14 日,国家金融监督管理总局四川监管局发布公告称,同意四川银行入股长城华西银行 9.43 亿股股份,入股完成后持股比例为 40.92%。而这一股权的出让方为长城资产。

长城资产出让长城华西银行股权,延续了近年四大 AMC 的战略调整路径。此前,华融资产已清仓华融湘江银行、华融证券等金融牌照,信达资产亦转让天津农商行、哈尔滨银行等中小银行股权,紧跟"瘦身健体、回归主业"的监管导向。

招联首席研究员、上海金融与发展实验室副主任董希淼向时代财经指出配资指数官网,目前大型 AMC 入股、增持上市银行,主要是基于财务投资。AMC 资金量大且对投资回报率要求高,因此投资决策相对审慎。在此背景下,股息率高且业绩稳定的中大型银行是较为契合的投资标的。"这并非意味着 AMC 会普遍入股或控股银行。当前 AMC 对银行的投资多以增加收入为目的,且正加速聚焦主责主业。"

融航配资提示:文章来自网络,不代表本站观点。